بیشتر بخوانید:

آموزش فارکس (0 تا 100 آموزش فارکس)

آموزش اندیکاتورهای تکنیکال در فارکس، بورس و ارزهای دیجیتال

هر چند که در بخشهای دیگر دوره آموزش پرایس اکشن در رابطه با الگوی پین بار (یکی از انواع کندل های دنبالهدار) حرف زدیم، در این بخش میخواهیم انواع مختلفی از این کندل مهم و کلیدی در تحلیلهای پرایس اکشن را بررسی کنیم.

معرفی کندل دنبالهدار بلند

دنبالهدار بودن کندل های قیمتی (candlestick) پدیده غیرعادی یا خارقالعادهای نیست، اما وقتیکه دنباله کندل بهطور قابلتوجهی بلند باشد، باید به آن توجه کرد. کندل دنبالهدار بلند کندلی است که دنباله آن خیلی بلندتر از بدنه کندل است. گاهی اوقات دنباله کندل های قیمتی را سایه و فتیله هم مینامند. دنباله کندل نشانگر بازگشت قیمت از یک سطح یا محدوده کلیدی است و از معکوس شدن حرکات قیمتی در آینده بسیار نزدیک حکایت دارد.

دنبالههای بلند نشان میدهند که بازار دیگر توان ادامه حرکات یکطرفه را ندارد و بایستی انتظار بازگشت سریع قیمتها را داشت. زمانی که دنباله بلندی در محدودهای تشکیل میشود، به این معنی است که اتفاق مهمی در حال روی دادن است که باید به آن توجه کنیم. دنباله بلند کندل به ما نشان میدهد که یا خریداران واقعاً به دنبال خرید از آن محدوده هستند و یا اینکه فروشندگان واقعاً در حال ورود به بازار هستند.

همانطور که در بالا هم گفتیم تشکیل دنباله بلند کندلی حکایت از تغییر زود هنگام بازار دارد. این داده به تنهایی برای انجام معامله کافی است! چنین دادهای برای معامله گران و تحلیلگران پرایس اکشن مثل نقشه گنج میماند.

در این میان دنبالههای بلندی که در نمودار روزانه تشکیل میشوند اهمیت بیشتری دارند. حتی اگر سیگنال پرایس اکشن بدیهی در بازار وجود نداشته باشد (مثل پین بار)، کندل دنباله بلند میتواند اطلاعات مهمی را در اختیار ما قرار دهد. در ادامه نگاهی به انواع رایج کندل دنبالهدار میاندازیم.

الگوی کلاسیک پین بار (Pin Bar)

انواع الگوی پین بار

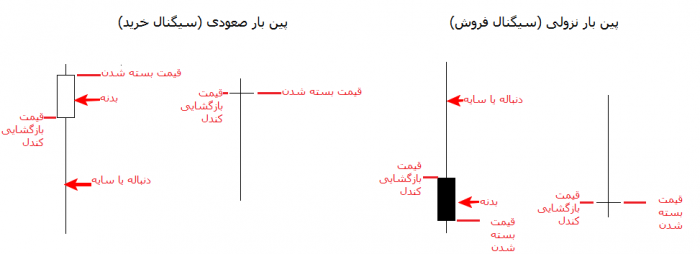

کندل پین بار (Pin Bar) یکی از الگوهای کلاسیک پرایس اکشن است. الگوی پین بار نشانگر بازگشت سریع قیمت هاست. اگر در نمودار روزانه الگوی پین باری تشکیل شود، باید انتظار حرکت معکوس و شدید یک روزه در بازار را داشت.

در نمودار یکساعته هم تشکیل الگوی پین بار به این معنی است که در یک ساعت آینده شاهد حرکات معکوس سریعی در بازار خواهیم بود. بایستی توجه داشته که هر چه تایم فریم بازار بلندتر باشد، پین بار تشکیل شده هم اهمیت بیشتری خواهد داشت.

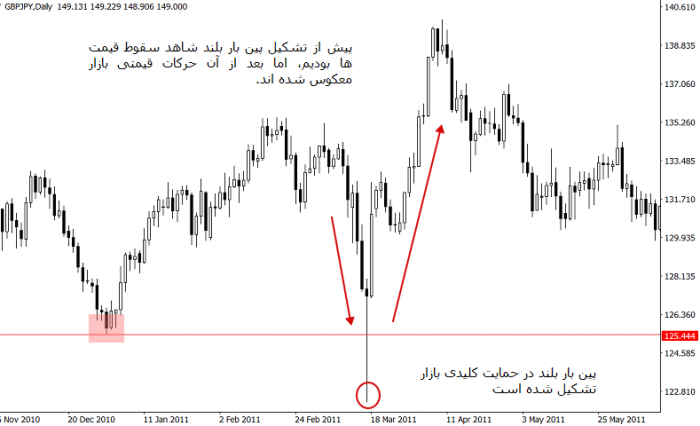

الگوی پین بار (Pin Bar) دنباله بلندتری نسبت به بدنه دارد. الگوی پین بار را در بخش جداگانهای توضیح دادهایم، با این حال در این بخش هم به طور مختصر توضیح میدهیم. معمولاً دنباله الگوی پین بار سه برابر اندازه بدنه است، اما میتواند دو سوم اندازه کل کندل هم باشد. گاهی اوقات کندل پین بار اصلاً بدنهای ندارد. در نمودار زیر به حرکت بازار بعد از تشکیل پین بار توجه کنید.

مثال از الگوی پین بار در نمودار روزانه اونس طلای جهانی

الگوی پین بار دنباله بلند

الگوی پین بار بلند

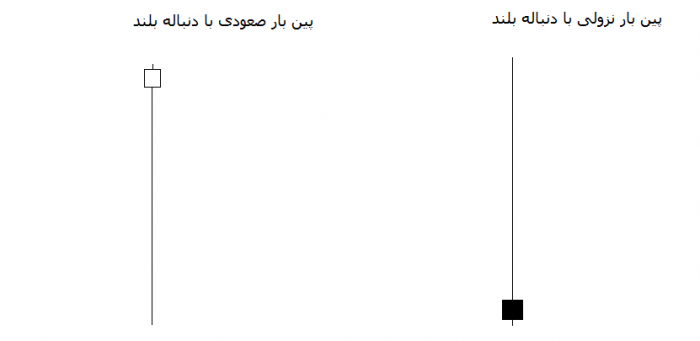

پین بار دنباله بلند همان الگوی پین بار است، اما طول دنباله پین بار به طور غیرعادی بلند است. این نوع پین بار کمتر در بازار مشاهده میشود اما یکی از مهمترین الگوهای پین بار است. وقتیکه الگوی پین بار با دنباله بلندی تشکیل میشود، اولین نکتهای که توجه شما را به خود جلب خواهد کرد، محل حد ضرر است.

حد ضرر در این الگوها بیش از حد معمول بزرگ است. اما در عین حال مهمترین نشانه از معکوس شدن حرکات قیمتی است. پین بارهای بلند معمولاً موجب تغییر روند کلی بازار میشوند.

پین بارهای بلند معمولاً بدنه کوتاهی در مقایسه با پین بارهای کلاسیک دارند.

دنباله این نوع پین بار همیشه خیلی بلندتر از بدنه و حتی سایر کندل های قیمتی اطراف آن است! اصلاً امکان ندارد که چنین الگویی در بازار تشکیل شود و شما نتوانید آن را تشخیص دهید! در بسیاری از موارد بهتر است که از اصلاح ۵۰ درصدی پین بارهای بلند وارد بازار شد.

سیگنال پین بار دنباله بلند یا پین بار بلند در نمودار روزانه اونس طلای جهانی

پین بار دنباله بلند یا پین بار بلند در نمودار روزانه پوند انگلستان ین ژاپن

الگوی پین بار دوقلو

الگوی پین بار دو قلو

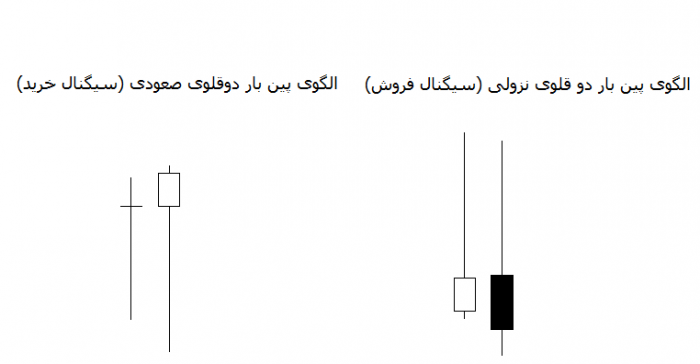

تشکیل پشت سر هم چند پین بار در بازار اتفاق غیرعادی نیست. معمولاً در سطوح حمایتی و مقاومتی بازار چند پین بار پشت سر هم تشکیل میشوند که نشانگر نبرد سنگین میان خریداران و فروشندگان است. در این میان الگوی پین بار دوقلو میتواند نشانه قوی از تغییر مسیر بازار باشد.

اگر دو پین بار متوالی و هم جهت در یک محدوده کلیدی تشکیل شود، باید سریعاً برای ورود به بازار آماده شوید. انطباق پین بار با سطح کلیدی بسیار اهمیت دارد و اگر به جای یک پین بار دو پین بار پشت سر هم تشکیل شوند، باید برای یک حرکت قوی و سریع آماده شد.

نکته مهمی که در کار با الگوی پین بار دوقلو باید به آن توجه کنید، فعال شدن حد ضرر در پین بار اولی است. این الگو نشان میدهد که باید همیشه در تعیین حد ضرر محافظهکارانه عمل کنید و دستور حد ضرر را به فاصله مناسبی از کف پین بار صعودی یا اوج پین بار نزولی قرار دهید. در مواجه با سیگنال پین بار بهتر است که همیشه میزان ریسک معامله را محاسبه کرد و پلهای وارد بازار شد. توصیه میشود

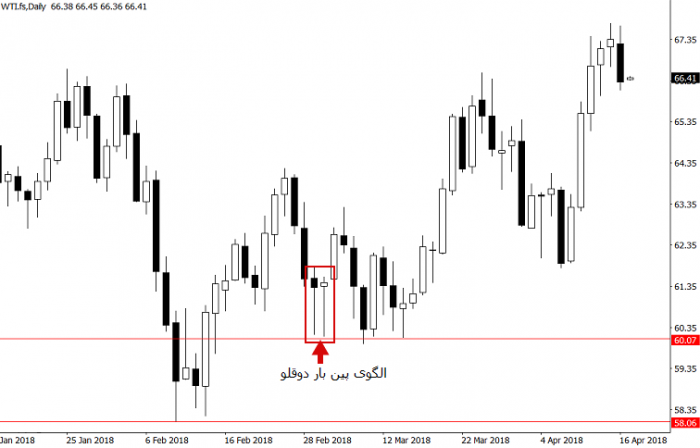

الگوی پین بار دوقلو در نمودار روزانه نفت خام سبک

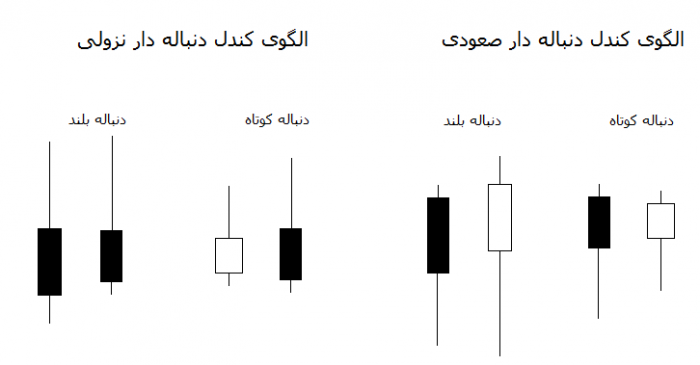

الگوی کندل دنباله کوتاه و دنباله بلند

الگوی کندل دنباله کوتاه و دنباله بلند

این الگو پین بار نیست. شکل ظاهری الگو شاید مشابه پین بار باشد، اما پین بار نیست. این الگو تنها از یک کندل تشکیل میشود که دنباله نسبتاً بلندی دارد، اما اندازه دنباله به اندازه کافی بلند نیست که سیگنال پین بار تلقی شود. این الگو نشان میدهد که هر کندلی با دنباله نسبتاً بلند میتواند سیگنال مهمی برای بازار باشد.

الگوی کندل دنباله بلند نمودار روزانه پوند انگلستان ین ژاپن

الگوی کندل دنباله دار نمودار روزانه S&P 500

منبع: iranbourseonline

دیدگاه ها

fam4855@yahoo.com

2023-06-07 22:28:38

سلام خسته نباشید آموزش های شما بسیار عالی است.

مدیر سایت

با سپاس از محبت شما