بیشتر بخوانید:

آموزش فارکس (0 تا 100 آموزش فارکس)

آموزش اندیکاتورهای تکنیکال در فارکس، بورس و ارزهای دیجیتال

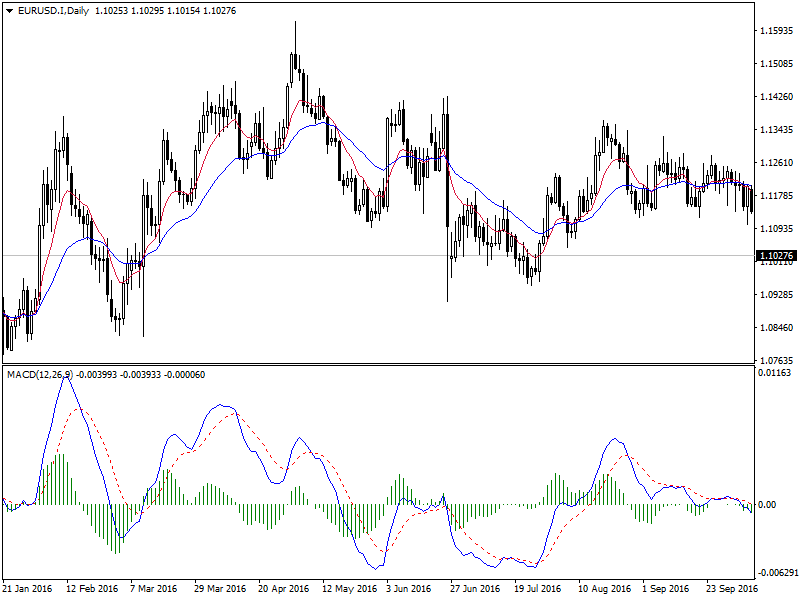

اندیکاتور مک دی یا MACD توسط Gerals Appel در اواخر دهه هفتاد میلادی معرفی شد و در سال ۱۹۸۶ هم Thomas Aspray هیستوگرام را به اندیکاتور MACD اضافه کرد. هیستوگرام توانست به نوعی تأخیر موجود در اندیکاتور MACD را کاهش دهد و حرکات آتی مک دی را پیشبینی کند.

MACD مخفف Moving Average Convergence/Divergence است که نشانگر همگرایی/واگرایی میانگینهای متحرک است و یکی از سادهترین و در عین حال مؤثرترین اندیکاتورهای مومنتومی است. اندیکاتور MACD دو میانگین متحرک را به یک نوساننمای مومنتومی تبدیل میکند. در نتیجه به طور خلاصه می توان گفت که اندیکاتور مک دی یک اندیکاتور پیرو روندی و مومنتومی است.

اندیکاتور MACD در بالا و زیر خط میانی یا خط صفر نوسان میکند. نوسان اندیکاتور مک دی به خاطر نزدیکی (همگرایی) یا جدایی (واگرایی) دو میانگین متحرک است. معامله گران می توانند از برخورد های خط سیگنال با خط MACD، نوع شکست خط میانی توسط اندیکاتور و واگراییها برای پیش بینی مسیر بعدی بازار استفاده کنند. از آنجایی که برای اندیکاتور MACD محدوده ای تعریف نشده، نمی توان از آن برای تشخیص سطوح اشباع خرید یا اشباع فروش استفاده کرد.

اجزای اندیکاتور MACD

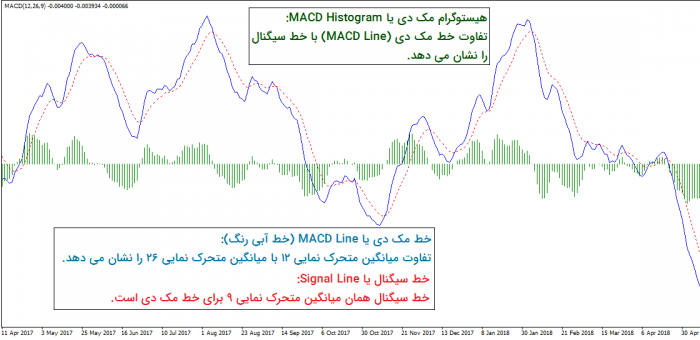

خط مک دی مهمترین بخش اندیکاتور است و سایر اجزا مک دی بر اساس عملکرد این خط محاسبه می شوند. خط MACD تفاوت دو میانگین متحرک کوتاهمدت و بلندمدت است. یعنی اگر میخواهید عدد خط MACD را به دست آورید تنها کافی است که مقدار میانگین متحرک نمایی ۱۲ (EMA) را از میانگین متحرک نمایی ۲۶ کم کنید. منظور از میانگین متحرک نمایی ۱۲، میانگین ۱۲ کندل اخیر است. در اندیکاتور MACD از قیمت بسته شدن برای محاسبه میانگینها استفاده میشود.

در همین حال خط دیگری هم در میانگین متحرک وجود دارد که میانگین متحرک نمایی ۹ برای خود خط MACD است. یعنی خط MACD هر چه که باشد دوره ۹ کندلی آن را محاسبه میکنیم و عدد بدست آمده خط سیگنال است. خط سیگنال میتواند زمان تغییر مومنتوم بازار را نشان دهد. در این جا منظور از مومنتوم، قدرت خریداران و فروشندگان است. وقتی مومنتوم بازار مثبت یا صعودی باشد، یعنی قدرت در دست خریداران است و وقتی که مومنتوم منفی باشد، قدرت در دست فروشندگان خواهد بود.

خط مک دی، خط سیگنال، هیستوگرام و خط میانی اجزای اصلی اندیکاتور MACD کلاسیک هستند

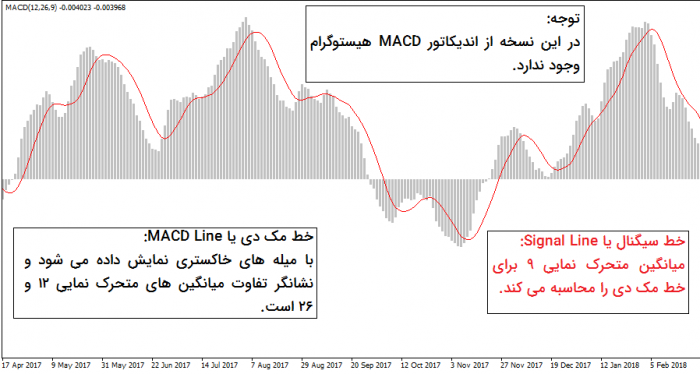

اولین نسخه اندیکاتور MACD که توسط Gerals Appel طراحی شد شامل هیستوگرام نمی شد

همچنین اندیکاتور MACD شامل یک هیستوگرام هم میشود که نشانگر تفاوت میان خط MACD و خط سیگنال است. اگر خط MACD در بالای خط سیگنال قرار داشته باشد، هیستوگرام مثبت خواهد بود و در بالای خط میانی یا صفر واحدی رسم خواهد شد.

در مقابل اگر خط MACD در زیر خط سیگنال قرار گرفته باشد، هیستوگرام منفی خواهد بود و هیستوگرام در زیر خط میانی یا صفر واحدی رسم خواهد شد. توجه داشته باشید که اعداد ۱۲، ۲۶ و ۹ که در اندیکاتور مک دی استفاده میشوند تنظیمات پیشفرض اندیکاتور هستند و معاملهگر میتواند بسته به نیاز خود این اعداد را تغییر دهد.

اعداد ۱۲، ۲۶ و ۹ برای MACD زمانی انتخاب شدند که هنوز کامپیوتر در بازار نقش پر رنگی نداشت و پلتفرم معاملاتی برای نمایش قیمتهای لحظهای وجود نداشت. به همین دلیل تحلیلگران تکنیکال تنها از نمودار روزانه و قیمت بسته شدن روز استفاده میکردند. در آن زمان روزهای معاملاتی هفته شش روز بود و به همین دلیل در اندیکاتور MACD عدد ۱۲ نشانگر دو هفته، ۲۶ نشانگر یک ماه و عدد ۹ نشانگر یک هفته و نیم معاملاتی است.

منبع: iranbourseonline

دیدگاه ها