بیشتر بخوانید:

آموزش فارکس (0 تا 100 آموزش فارکس)

آموزش اندیکاتورهای تکنیکال در فارکس، بورس و ارزهای دیجیتال

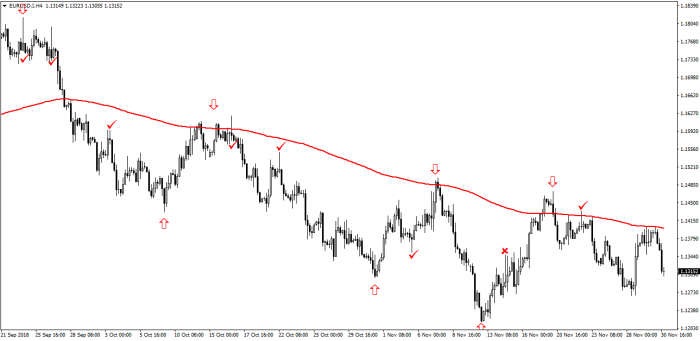

برای اینکه بتوانید با میانگین متحرک در بازار روند دار معامله کنید، ابتدا باید نحوه سیگنال یابی در بازار را یاد بگیرید. پیشنهاد ما استفاده از سیگنالهای پرایس اکشن برای معامله است. ما هم در مثالهای این بخش از سیگنالهای پرایس اکشن استفاده میکنیم. در این بخش از مثال های بازار روند نزولی استفاده شده است.

سیگنال یابی پرایس اکشن و اندیکاتور میانگین متحرک EURUSD

در نمودار بالا به سیگنالهای پرایس اکشن توجه کنید. در این نمودار تنها به سیگنالهای پین بار اشاره شده است. اگر با دقت به نمودار نگاه کنید چند سیگنال پین بار دیگر هم پیدا خواهید کرد. کدام سیگنالهای پین بار عملکرد موفقی داشتهاند؟ وقتیکه قیمت به زیر میانگین متحرک بلندمدت ۲۰۰ کندلی سقوط میکند، یعنی روند بازار به نزولی تغییر کرده است.

با این حال برای اینکه روند نزولی تائید شود، باید میانگین متحرک هم سیر نزولی به خود بگیرد. در نمودار بالا این اتفاق افتاده است. بعد از اینکه قیمت به زیر میانگین متحرک سقوط کرده، دوباره در قالب مقاومت به آن برخورد کرده است. بعد از آن روند بازار به نزولی تغییر کرده است.

سیگنالهایی که در بازار صادر شدهاند و عملکرد موفقی داشتهاند، سیگنالهایی بودند که یکی از دو ویژگی زیر را داشتهاند: یا با روند همسو بودهاند و یا با اصلاح بازار در یکجهت بودهاند! یعنی زمانی که بازار در قالب مقاومت به میانگین متحرک برخورد کرده و پین باری هم تشکیل شده، سیگنال فروش صادر شده است. در مقابل وقتیکه بازار در فاز اصلاحی قرار داشت و به سمت میانگین متحرک خیز برداشته بود، سیگنالهای خرید عمل کردهاند.

آیا نمودار بالایی برای تعیین حد ضرر و حد سود اطلاعات لازم را در اختیار شما قرار میدهد؟ یعنی شما میتوانید دامنه نوسانات بازار را محدود کنید؟ هر چه فاصله بازار از میانگین متحرک بیشتر بوده، سرعت بازگشت بازار به سمت میانگین متحرک هم بیشتر بوده است. سقف بازار هم خود میانگین متحرک بوده است. شما به راحتی میتوانید از این استراتژی برای نوسان گیری استفاده کنید.

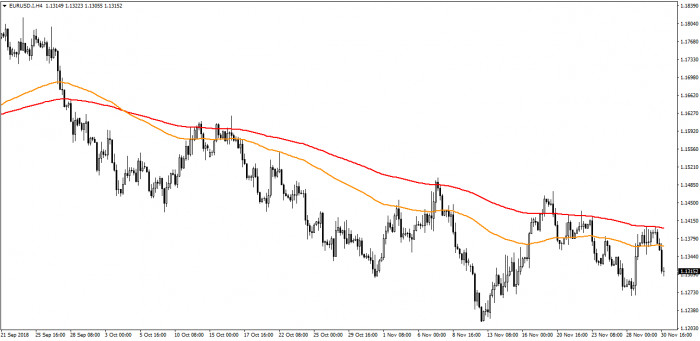

استفاده از دو میانگین متحرک برای تحلیل و معامله

در این بخش سعی میکنیم از دو میانگین متحرک برای تعیین روند و سطوح محتمل بازگشتی برای معامله استفاده کنیم. هر دو میانگین متحرک نمایی هستند. میانگین متحرک بلند با رنگ قرمز نشان داده شده که دوره کندلی آن ۲۰۰ واحد است. میانگین متحرک نارنجی رنگ هم دوره کندلی ۱۰۰ واحدی دارد.

به نظر شما بهترین محل برای ورود به معامله فروش کدام سطوح بوده است؟

در نمودار بالا چه زمانی روند به نزولی تغییر کرده است؟ زمانی که قیمت به زیر میانگینهای متحرک سقوط کرد، روند بازار هم به نزولی تغییر کرد. اما برای تائید تغییر روند باید میانگین کوتاه به زیر میانگین بلند سقوط کند. درست همان اتفاقی که در بالا هم افتاده است.

میانگین کوتاه با رنگ نارنجی به زیر میانگین بلند سقوط کرده است. توجه داشته باشید که پرایس اکشن سقوط بازار را با پین بار نزولی و از محدوده ۱٫۱۷۵۰ دلاری پیشبینی کرده بود. جفت ارز در محدوده ۱٫۱۶۵۰ دلاری به زیر میانگین متحرک بلند سقوط کرده و میانگین کوتاه (نارنجی) هم بعد از ۲۷ کندل و در محدوده ۱٫۱۵۲۵ دلاری به زیر میانگین متحرک بلند سقوط کرده است.

به واکنش EURUSD در برخورد به میانگینهای متحرک دقت کنید.

هر بار که EURUSD به محدوده بین میانگینهای متحرک عبور کرده، بعد از آن شاهد سقوط بازار بودهایم. آیا میتوان فاصله میان میانگینهای متحرک را محدوده مقاومتی در نظر گرفت؟ بله. شما میتوانید در روندهای نزولی میانگینهای متحرک را مقاومت در نظر بگیرید و محدوده بین دو مقاومت را محتملترین محدوده بازگشت نزولی در نظر بگیرید. یعنی اگر به دنبال سیگنال فروش هستید، بین دو میانگین متحرک بهترین محل برای ظهور سیگنال فروش است.

قدرت فروشندگان در مقاومتها متغیر است. قدرت مقاومتی میانگین متحرک بلند بیشتر از میانگین متحرک کوتاه است. یعنی اگر به دنبال سیگنال فروش با ریسک کمتر هستید، بهتر است که تنها از میانگین متحرک بلند وارد معامله فروش شوید.

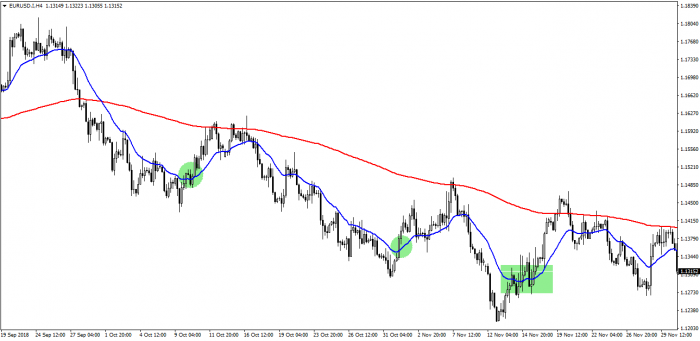

به کمک میانگین متحرک زمان شروع فاز اصلاحی را پیدا کنید!

در مثالهای قبل به نحوه ورود به معامله فروش از میانگینهای متحرک پرداختیم. به چنین معاملاتی، معاملات پیرو روند یا همسو با روند میگویند. اما چگونه میتوان در روند نزولی زمان شروع فاز اصلاحی را پیدا کرد و با آن وارد معامله خرید شد؟ یعنی در روند نزولی برخلاف روند معامله کرد! هر چند معامله در خلاف جهت روند توصیه نمیشود، اما در هر صورت ما به دنبال نوسان گیری در بازار هستیم.

و وقتیکه فاصله قیمت با میانگین متحرک بلند افزایش پیدا میکند، شرایط برای بازگشت بازار هم فراهم میشود. برای این کار باید از یک میانگین متحرک کوتاه استفاده کرد. به نمودار زیر توجه کنید. در این نمودار علاوه بر میانگین متحرک نمایی ۲۰۰، میانگین متحرک نمایی کوتاهی با دوره ۲۰ هم به نمودار اضافه شده است (میانگین متحرک آبیرنگ).

در روند نزولی شکست میانگین متحرک کوتاه می تواند اولین نشانه از بازگشت صعودی بازار باشد

میانگین متحرک کوتاه به دلیل اینکه نشانگر روند کوتاهمدت بازار است، نوسانات بیشتری نسبت به میانگین متحرک بلند دارد. همچنین فاصله میانگین متحرک کوتاه با قیمت هم خیلی کم است. در نمودار بالایی به نحوه تغییرات قیمتی و نوسانات میانگین متحرک کوتاه توجه کنید. قیمت بعد از تشکیل سیگنال پین بار نزولی پرایس اکشن در محدوده ۱٫۱۷۵۰ دلاری به زیر میانگین متحرک آبیرنگ سقوط کرده است. یعنی فاصله سیگنال پرایس اکشن با سقوط قیمت به زیر میانگین کوتاه خیلی کم است.

همچنین میانگین متحرک کوتاه بعد از ۱۰ کندل به زیر میانگین متحرک بلند سقوط کرده است. این فاصله از زمان سقوط بازار به زیر میانگین متحرک بلند محاسبه شده است. زمانی که میانگین متحرک کوتاه به زیر میانگین متحرک بلند سقوط کرده، EURUSD در محدوده ۱٫۱۶ دلاری قرار داشت.

مطالب بالا نشانگر تغییر سرعت سیگنالهای میانگین متحرک است. با کاهش دوره کندلی میانگین متحرک شاهد کاهش تأخیر سیگنالهای بازار هستیم. اما در این بخش هدف اصلی ما پیدا کردن زمان مناسب برای معامله اصلاحها یا بازگشتهای صعودی در روندهای نزولی است.

کاملاً مشخص است که با عبور قیمت به بالای میانگین متحرک کوتاه، بازگشت اصلاحی EURUSD تا میانگین متحرک بلند هم شروع شده است. این بهترین زمان برای ورود به معامله خرید EURUSD بوده است. زمانی هم که بازار به میانگین متحرک بلند برخورد کرده و به سمت پایین بازگشته، با عبور به زیر میانگین متحرک کوتاه، فاز اصلاحی هم خاتمه یافته است! یعنی سیگنال فروش و خروج از معامله خرید صادر شده است.

به این نکته توجه کنید: میانگین متحرک کوتاه به فاصله کمی از قیمتها در حرکت است. آیا میتوان از میانگین متحرک کوتاه برای تعیین حد ضرر استفاده کرد؟ میانگین متحرک کوتاه نقش مقاومت جزئی و یا اول بازار را دارد. با شکست این مقاومت، به احتمال زیاد بازار تا مقاومت بعدی (میانگین متحرک بلند) حرکت خواهد کرد. پس اگر وارد معامله فروش شدهاید و قیمت در زیر میانگین متحرک کوتاه قرار دارد، جای نگرانی نیست و میتوانید به معامله فروش اجازه دهید که باز بماند.

اما با عبور قیمت به بالای میانگین متحرک کوتاه، بهتر است که تثبیت سود کنید. در بازگشتهای صعودی هم تا زمانی که قیمت در بالای میانگین متحرک کوتاه قرار دارد، میتوانید معامله خرید را باز نگه دارید، اما با عبور قیمت به زیر میانگین متحرک باید از معامله خرید خارج شوید.

دیدگاه ها